Capital structure theories pdf

पूँजी संरचना

पूँजी संरचना (पूँजी ढाँचा/पूँजी कलेवर) का अर्थ पूँजीकरण की राशि का विभिन्न प्रकार की प्रतिभूतियों जैसे समता अंश, पूर्वाधिकार अंश, ऋणपत्रों एवं बॉण्डों के बीच अनुपात निर्धारित करने से है । जब किसी कम्पनी का पूँजी ढाँचा निर्धारित किया जाता है तो प्रवर्तक यह निर्णय लेते हैं कि पूँजी का कितना हिस्सा समता अंशों (Equity Shares), पूर्वाधिकार अंशों (Preference Shares), ऋणपत्रों (Debentures) व दीर्घकालीन ऋणों (Long term Debts) से एकत्रित किया जाएगा। इस प्रकार इन स्रोतों को दो भागों में विभक्त किया जाता है-(i) स्वामित्व पूँजी (Owner’s Capital) जिसमें समता अंश-पूँजी (Equity Share Capital), पूर्वाधिकार अंश-पूँजी (Preference Share Capital) तथा संचय एवं आधिक्य (Reserve and Surplus) को सम्मिलित किया जाता है। (ii) ऋण पूँजी (Borrowed Capital) जिसमें दीर्घकालीन ऋणों (Long term Loans) व ऋणपत्रों (Debentures) आदि को सम्मिलित किया जाता है। समता अंश, कम्पनी पर स्थायी भार उत्पन्न न करने वाली प्रतिभूति है, जबकि पूर्वाधिकार अंश एवं ऋण पत्र कम्पनी पर स्थायी भारउत्पन्न करने वाली प्रतिभूति है। पूर्वाधिकार अंश को स्थायी लाभांश वाली प्रतिभूति और ऋणपत्रों को स्थाई ब्याज वाली प्रतिभूति कहते हैं। Bcom 3rd Year Capital Structure notes

व्यवसाय को अपना पूँजी ढाँचा निर्धारित करते समय जोखिम तत्त्व को ध्यान में रखना चाहिए क्योंकि ऋण पर ब्याज का भुगतान व्यवसाय को हानि होने की दशा में भी करना पड़ता है। इसके विपरीत अंशों पर लाभांश का वितरण केवल व्यवसाय को लाभ होने की स्थिति में ही किया जाता है । कम्पनी को अपने पूँजी ढाँचे में ऋण पूँजी का अधिक प्रयोग करना चाहिए क्योंकि ऋणों पर कम दर से ब्याज देना पड़ता है जबकि अंशों पर लाभांश की दर अधिक होती है । कम्पनी का पूँजी ढांचा निर्धारित करते समय प्रबन्ध को ऋण कोषों तथा स्वामी कोषों का उचित अनुपात में प्रयोग करना चाहिए। पूँजी ढाँचा ऐसा होना चाहिए जिससे पाय की पूँजी लागत (Cost of Capital) न्यूनतम तथा फर्म का कुल मूल्य (Total Value of Firm) अधिकतम हो

रॉबर्ट वैसेल के अनुसार, “पूँजी संरचना शब्द का प्रयोग किसी व्यावासायिक उपक्रम में प्रयुक्त कोषों के दीर्घकालीन स्रोतों से होता है।”

वेस्टन एवं ब्राइधम के अनुसार, “पूँजी-संरचना किसी फर्म का स्थायी वित्त-प्रबन्धन होता है जो दीर्घकालीन ऋणों, पूर्वाधिकारी अंशों तथा शुद्ध मूल्य से प्रदर्शित होता है।”

पूँजी संरचना को निर्धारित या प्रभावित करने वाले तत्त्व

(I) आन्तरिक तत्त्व-1. व्यवसाय की प्रकृति, 2. व्यवसाय का आकार, 3. आय की निश्चितता एवं नियमितता, 4. व्यापार पर नियन्त्रण की इच्छा, 5. परिचालन अनुपात, 6. व्यावसायिक सम्पत्तियों का ढाँचा, 7. भावी योजनाएँ, 8. पूँजी दन्तिकरण अनुपात, 9. पूँजी की लागत, 10. वित्तीय उत्तोलन अथवा समता पर व्यापार ।

(II) बाह्य तत्त्व-1. पूँजी निर्गमन की लागत, 2. विनियोक्ताओं की प्रकृति एवं प्रकार, 3. पूँजी बाजार की दशाएँ,4. राजकोषीय प्रेरणाएँ एवं कर रियायतें ।

अनुकूलतम पूँजी ढाँचा (Optimum Capital Structure)-फर्म के मूल्य या सम्पदा में वृद्धि करना एक संस्था के वित्तीय प्रबन्ध का आधारभूत उद्देश्य होता है। एक संस्था के पूँजी ढाँचे को उस अवस्था में अनुकूलतम कहा जाता है जब संस्था में स्वामित्व पूँजी (Owner’s Capital) और ऋण पूँजी (Borrowed Capital) में उचित संतुलन हो ताकि संस्था की सम्पदा या मूल्य को अधिकतम किया जा सके । इस अवस्था में पूँजी की लागत कम होती है एवं अंशों का बाजार मूल्य अधिकतम होता है। अन्य शब्दों में, अनुकूलतम पूँजी संरचना के अन्तर्गत विभिन्न प्रकार की प्रतिभूतियों (जैसे अंश, ऋणपत्र आदि) को ऐसे सन्तुलित अनुपात में निर्गमित किया जाता है जिससे संस्था को उनकी कम से कम लागत पड़े तथा अधिकतम लाभ अर्जित किया जा सके । अनुकूलतम पूँजी ढाँचे को आदर्श या सन्तुलित पूँजी ढाँचा भी कहते हैं।

अनुकूलतम पूँजी संरचना के उद्देश्य-1. पूँजी लागत को न्यूनतम करना,2. जोखिम को न्यूनतम करना,3. समता पूँजी पर प्रत्याय अधिकतम करना एवं 4. नियन्त्रण बनाए रखना। अनुकूलतम पूँजी संरचना की आवश्यक बातें या विशेषताएँ या गुण-1. सरलता, 2. लोचशीलता,3. पर्याप्त तरलता,4, उपलब्ध कोषों का पूर्ण उपयोग, 5. पूँजी संग्रह की न्यूनतम लागत,6. समता अंशधारियों का अधिकतम नियन्त्रण,7. अधिकतम लाभदायकता,8. न्यूनतम जोखिम,9. न्यूनतम स्थिर लागत भार

पूँजी-संरचना निर्णय

Decisions of Capital Structure

पूँजी-ढाँचे के निर्माण में प्रबन्धकों के सामने मुख्य समस्या स्वामी-पूँजी (owned capital) तथा ऋण-पूँजी (debt capital) के पारस्परिक अनुपात को तय करने की है पूँजी-ढाँचे में ऋण अथवा इक्विटी-पूँजी का कम या अधिक मात्रा में समावेश कम्पनी की आय एवं उसके जोखिम की सीमा में कमी अथवा वृद्धि करता है। इस सम्बन्ध में निर्णय लेने के लिए मुख्य रूप से निम्नलिखित बातों पर भली प्रकार विचार किया जाता है।

1.समता पर व्यापार (Trading on equity)।

2. पूँजी मिलान अथवा पूँजी दन्तिकरण (Capital gearing) ।

3. वित्तीय उत्तोलन (Financial Leverage)। 4. पूँजी की लागत (Cost of capital) ।

(1) समता पर व्यापार या ट्रेडिंग आन इक्विटी

सरल शब्दों में, जब किसी कम्पनी का व्यवसाय स्वामी-पूँजी की अपेक्षा ऋण-पूँजी के आधार पर संचालित किया जाता है तो इसे ‘पमता पर व्यापार’ की संज्ञा दी जाती है। ऐसा करने से समता अंशधारी न्यूनतम पूँजी के विनियोग द्वारा कम्पनी पर अधिकतम नियन्त्रण प्राप्त कर लेते हैं एवं साथ-साथ अधिक लाभांश प्राप्त करने में भी सफल हो जाते हैं।

गेस्टनबर्ग के अनुसार, “जब एक व्यक्ति अथवा निगम स्वामित्व पूँजी के साथ-साथ ऋण-पूँजी लेकर अपने नियमित व्यापार का संचालन करता है तो इसे समता पर व्यापार कहा जाता है।”

गुथमैन एवं डूगाल के अनुसार, “एक फर्म के वित्तीय प्रबन्ध हेतु स्थिर लागत पर ऋण-कोषों का प्रयोग समता पर व्यापार कहलाता है।”

समता पर व्यापार के प्रकार (Types of Trading on Equity)-समता पर व्यापार निम्नलिखित तीन प्रकार का हो सकता है-

1. अल्प समता पर व्यापार (Trading on Thin Equity)-जब कम्पनी की अंश पूँजी की मात्रा, ऋण पूँजी की अपेक्षा कम होती है तो ऐसी स्थिति को अल्प या न्यून समता पर व्यापार कहते हैं।

2. उच्च समता पर व्यापार (Trading on Thick Equity) जब कम्पनी की अंश पूँजी (स्वामित्व पूँजी) की मात्रा ऋण पूँजी की अपेक्षा अधिक होती है तो इस स्थिति को उच्च समता पर व्यापार कहते हैं।

3. शून्य समता पर व्यापार (Trading on Zero Equity) यदि कम्पनी की अंश पूँजी की मात्रा, ऋण पूँजी की मात्रा के बराबर होती है तो इसे शून्य समता पर व्यापार कहेंगे। Bcom 3rd Year Capital Structure notes

समता पर व्यापार नीति का विश्लेषण (Analysis of Trading on Equity Policy)-समता पर व्यापार की नीति को अपनाने से उत्पन्न लाभ का निर्धारण करने के लिए निम्नलिखित दो दरों की गणना करते हैं-

1. सामान्य प्रत्याय की दर की गणना (Calculation of normal rate of return)--समता अंशधारियों के लिए उपलब्ध आय का आशय कर घटाने के बाद शेष आय से है। सामान्य प्रत्याय दर की गणना सूत्र रूप में निम्नांकित प्रकार से करते हैं-

Normal Rate of Return= Total Earnings after Tax i.e., EBIT – Tax / Total amount of capitalisation x 100

2. समता अंश-पूँजी पर आय की दर की गणना (Calculation of earning rate on equity share capital)-इसके लिये निम्न सूत्र का प्रयोग किया जाता है-

Earning Rate on Equity Share Capital

= Total Earnings available to Equity / equity shares capital x 100

निर्वचन (Interpretation)-उपर्युक्त वर्णित दरों का निर्वचन करने पर अग्रलिखित तीन स्थितियों में से कोई सी एक स्थिति हो सकती हैX 100

1. धनात्मक समता पर व्यापार (Positive trading on cquity)–यदि Rate on Equity Sharc Capital > Normal Ratc of Return हो तो इसका अभिप्राय यह हैं कि ऋण-पूँजी एवं पूर्वाधिकारी अंश पूँजी के प्रयोग से समता अंशधारियों को ‘समता पर व्यापार’ का धनात्मक लाभ प्राप्त हो रहा है ।

2. ऋणात्मक समता पर व्यापार (Negative trading on cquity)- यदिEarning Rate on Equity Share Capital < Normal Rate of Return हो तो इसका अर्थ है कि समता अंशधारियों को ‘समता पर व्यापार नीति के अपनाने से हानि हो रही है अर्थात् उन पर ऋणात्मक प्रभाव पड़ रहा है ।

3. शून्य समता पर व्यापार (Zero trading on equity)-यदि किसी कम्पनी में Earning Rate on Equity Share Capital Normal Rate of Return हो तो उसे शून्य समता पर व्यापार कहा जाता है।

समता पर व्यापार की नीति के उद्देश्य-1. न्यूनतम स्वामी पूँजी के आधार पर अधिकतम वित्तीय साधनों पर नियन्त्रण प्राप्त करना, 2. व्यवसाय का नियन्त्रण स्वयं के या एक वर्ग विशेष के हाथों में केन्द्रित करना एवं 3. समता अंश पूँजी पर दी जाने वाली लाभांश की दर में वृद्धि करना ।

समता पर व्यापार की नीति का महत्त्व-1. अधिक लाभांश का वितरण, 2. ख्याति में वृद्धि एवं 3. ऋण प्राप्ति में सरलता ।

समता पर व्यापार नीति की सीमाएँ-1. आय की अनिश्चितता एवं अस्थिरता, 2. क्रमश: ऊँची ब्याज दरों पर ऋण प्राप्ति,3. ऋणदाताओं का प्रभाव एवं हस्तक्षेप । Bcom 3rd Year Capital Structure notes

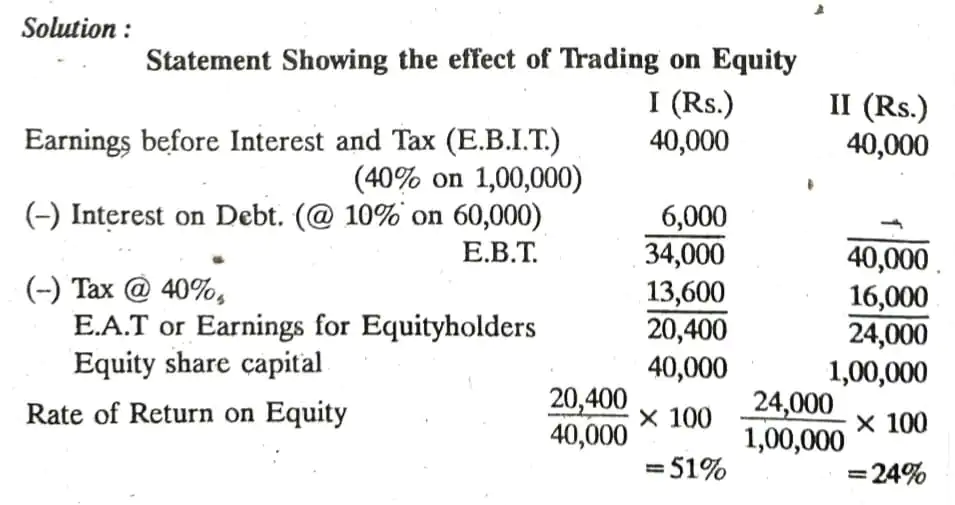

Illustration 1. एक्स लि. एक परियोजना हेतु 1,00,000 रुपये की एक मशीन खरीदना चाहती है, जिसका अर्थ-प्रबन्धन 40,000 रुपये तक अंश निर्गमन द्वारा और 10% की लागत पर 60,000 रु. ऋण द्वारा किया जाना है। दूसरा विकल्प यह है कि सम्पूर्ण 1,00,000 रुपये अंश-पूँजी के रूप में उगाहा जाए। कम्पनी की कर दर 40% है। यदि कम्पनी की अर्जन क्षमता कुल विनियोग पर 40% (कर व ब्याज से पूर्व) हो, तो समता पर व्यापार के प्रभाव की जाँच कीजिए।

निर्वचन- प्रथम विकल्प द्वारा अर्थ-प्रबन्धन करने से समता अंशधारियों की इक्विटी पर प्रत्याय दर 24% की तुलना में 51% है। स्पष्ट है कि अर्थ-प्रबन्धन हेतु ‘समता पर व्यापार नीति को अपनाये जाने का प्रभाव अनुकूल है।

पूँजी मिलान या पूँजी दन्तिकरण

Capital Gearing

पूंजी दन्तिकरण का अभिप्राय कुल पूँजीकरण में विभिन्न साधनों से प्राप्त की जाने वाली पूंजी के पारस्परिक अनुपात को निश्चित करने से है । विभिन्न साधनों से प्राप्त करने वाली पूँजी को लागत के दृष्टिकोण से मुख्य रूप से तीन भागों में बाँटा जा सकता है-

(1) स्थायी लागत वाली पूँजी (Fixed cost capital)-ऐसी पूँजी जिस पर एक पूर्व निश्चित दर से लाभांश/ब्याज अनिवार्य रूप से देना पड़ता है, उसे स्थायी लागत वाली पूँजी कहते हैं। इसमें मुख्यतः पूर्वाधिकार अंश तथा ऋणपत्र शामिल किये जाते हैं।

(ii) परिवर्तनशील लागत वाली पूँजी (Variable cost capital)-इसके अन्तर्गत समता अंश-पूँजी आती है। इसकी लागत अनिश्चित अथवा परिवर्तनशील होती है।

(iii) लागत रहित पूँजी (No cost capital) इसके अन्तर्गत ऐसी रकमें शामिल की जाती हैं जिन्हें व्यवसाय संचालन में प्रयोग किया जाता है लेकिन जिन पर कोई प्रतिफल नहीं देना पड़ता; जैसे, विविध ऋणदाता, अदत्त व्यय,संचित कोष, आदि। .

सरल शब्दों में, पूँजी दन्तिकरण समता अंश-पूँजी, संचिति एवं अधिशेष और स्थायी लागत वाली पूँजी (पूर्वाधिकार अंश, ऋणपत्र, आदि) में वांछित तथा उचित अनुपात बनाये स्खने की तकनीक है।

जे० बैट्टी के अनुसार, “समता अंशों के पूर्वाधिकार अंश-पूँजी एवं ऋण-पूँजी के सम्बन्ध को पूँजी दन्तिकरण कहते हैं।”

पूँजी दन्तिकरण के प्रकार (Types of Capital Gearing)-पूँजी दन्तिकरण निम्नलिखित दो प्रकार का होता है-

(i) उच्च दन्तिकरण (High gearing) जब कुल पूँजीकरण में स्थिर ब्याज व स्थिर लाभांश वाली प्रतिभूतियों का हिस्सा अधिक होता है, तो उसे उच्च दन्तिकरण (high gearing) कहते हैं। इस दशा में स्वामी-पूँजी कम और पूर्वाधिकार एवं ऋण-पूँजी अधिक होती है। उदाहरणार्थ, यदि किसी कम्पनी का कुल पूँजीकरण 50 करोड़ रुपये है जिसमें समता अंश-पूँजी 10 करोड़ रुपये तथा 40 करोड़ रुपये की पूर्वाधिकारी अंश-पूँजी एवं ऋणपत्र हों तो इस कम्पनी में उच्च दन्तिकरण होगा तथा गियर अनुपात 10 : 40 अर्थात् 1: 4 होगा। ऐसी दशा में दन्ति अनुपात कम होता है । वस्तुतः उच्च दन्तिकरण एवं समता पर व्यापार एक ही बात

(ii) निम्न दन्तिकरण (Low geaing) जब कुल पूँजीकरण में स्वामी अंश-पूँजी का हिस्सा अधिक होता है, तो उसे निम्न दन्तिकरण (low gearing) कहते हैं। इस दशा में स्वामी-पूँजी अधिक और पूर्वाधिकार एवं ऋण-पूँजी कम होती है। उदाहरणार्थ, यदि एक करोड़ के कुल पूँजीकरण में 60 लाख रुपये की स्वामी-पूँजी हो तो ऐसी स्थिति को निम्न दन्तिकरण कहा जायेगा। गियर अनुपात 60 : 40 अर्थात् 3 : 2 होगा। निम्न दन्तिकरण की स्थिति में दन्ति अनुपात अधिक होता है।

पूँजी दन्तिकरण की स्थिति का पता लगाने के लिए (उच्च दन्तिकरण है या निम्न दन्तिकरण) पूँजी दन्तिकरण अनुपात ज्ञात करते हैं, जिसका सूत्र निम्नांकित प्रकार है-

Capital Gearing Ratio = Equity Share Capital + Reserve & Surplus

/ Total Debt Capital including Pref. Share Capital

निर्वचन-यदि किसी कम्पनी में स्वामी-पूँजी का अनुपात स्थिर लागत वाली पूँजी की तुलना में कम होता है तो इसे उच्च दन्तिकरण (high gearing) कहते हैं जबकि स्थिर लागत वाली पूँजी की तुलना में स्वामी-पूँजी का अनुपात अधिक होने पर निम्न दन्तिकरण (low gearing) माना जाता है। स्पष्ट है कि पूँजी दन्तिकरण अनुपात और पूँजी दन्तिकरण में विपरीत सम्बन्ध है। जब पूँजी दन्तिकरण अनुपात 1 से कम हो तो उच्च दन्तिकरण और 1 से अधिक हो तो निम्न दन्तिकरण मानते हैं।

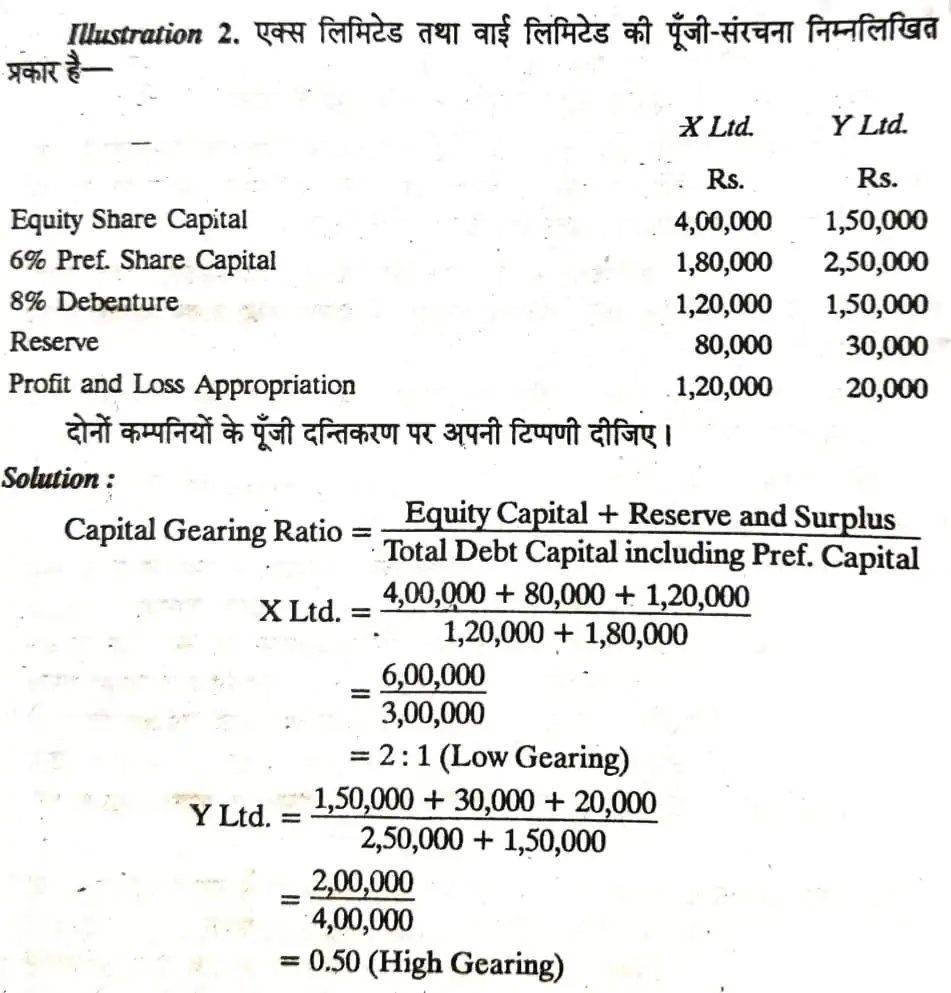

Illustration 2. एक्स लिमिटेड तथा वाई लिमिटेड की पूँजी-संरचना निम्नलिखित प्रकार है–

Related post

Bcom 3rd Year Capital Structure notes