Bcom 3rd Year Dividend Policy pdf

लाभांश नीति

लाभांश नीति की विवेचना करने से पूर्व लाभांश को समझना आवश्यक है।

लाभांश (Dividend)-लाभांश कम्पनी के लाभों का वह भाग है जो अंशधारियों में वितरित किया जाता है, परन्तु कम्पनी द्वारा तब तक लाभांश घोषित नहीं किया जा सकता जब तक (i) कम्पनी में पर्याप्त लाभ न हो, (ii) संचालक मण्डल की सिफारिश न हो, तथा (iii) वार्षिक साधारण सभा में अंशधारियों की स्वीकृति न हो। . .

लाभांश के विभिन्न प्रकार

लाभांश के विभिन्न स्वरूपों को निम्नलिखित आधारों पर वर्गीकृत किया जा सकता है-

(1) प्रतिभूति के अनुसार (According to Type of Security)

(i) अधिमान लाभांश (Preference Dividend)

(ii) समता लाभांश (Equity Dividend)

(2) लाभांश के स्रोतानुसार (According to Source of Dividend)

(i) लाभ लाभांश (Profit Dividend)

(ii) समापन लाभांश (Liquidation Dividend)

(3) लाभांश के समयानुसार (According to Timing of Dividend)

(i) अन्तरिम लाभांश (Interim Dividend)

(ii) नियमित लाभांश (Regular Dividend)

(4) लाभांश भुगतान के माध्यमानुसार (According to Medium used to pay Dividend)

(i) नकद लाभाशि (Cash Dividend)

(ii) स्क्रिप या बन्ध लाभांश (Scrip or Bond Dividend)

(iii) सम्पत्ति लाभांश (Property Dividend)

(iv) स्कन्ध लाभांश (Stock Dividend)

लाभांश घोषणा एवं वितरण के सम्बन्ध में

भारतीय कम्पनी अधिनियम के प्रावधान

1. भारतीय कम्पनी अधिनियम के अनुसार लाभांश का वितरण केवल लाभों में से किया जा सकता है, पूँजी में से नहीं।

2. लाभांश का भुगतान नगदी में ही किया जा सकता है परन्तु तरल स्थिति अच्छी नहीं होने पर लाभांश का भुगतान लाभों को पूँजीकृत करके बोनस अंशों के रूप में भी किया जा सकता है।

3. लाभांश का भुगतान केवल रजिस्टर्ड अंशधारियों को ही किया जा सकता है। हाँ, उनके निर्देश से किसी अन्य व्यक्ति या बैंकर्स को भी लाभांश का भुगतान किया जा सकता है ।

4. लाभांश की घोषणा के 30 दिन (2001 से पूर्व में 42 दिन) के अन्दर कम्पनी के द्वारा लाभांश का भुगतान करना अनिवार्य है । घोषणा की तिथि से लाभांश कम्पनी का अंशधारियों के प्रति एक ऋण हो जाता है जिसकी वसूली हेतु घोषणा की तिथि के बाद कम्पनी के विरुद्ध वाद प्रस्तुत किया जा सकता है।

5. कम्पनी द्वारा घोषित लाभांश और अन्तरिम लाभांश की राशि,लाभांश घोषित होने की तिथि के 5 दिन के अन्दर अलग बैंक खाते में जमा की जाएगी।

पूर्वाधिकार अंशधारियों को लाभांश का भुगतान समता अंशों पर लाभांश से पूर्व एवं ऋणपत्रों पर ब्याज के पश्चात् ऐसे अंशों के निर्गमन के समय निर्धारित प्रतिशत के आधार पर किया जाता है। इसके विपरीत समता अंशधारी लाभांश के लिए कम्पनी को बाध्य नहीं कर सकते एवं न ही लाभांश की कोई निश्चित दर होती है।

लाभांश नीति का अर्थ एवं परिभाषा

लाभांश नीति का आशय लाभांश वितरित करने के सिद्धान्तों, नीतियों एवं कार्य प्रणाली निश्चित करने व लाभांश की दर निश्चित करने और उसे वितरित करने की योजना बनाने से होता है।

वैस्टन एवं ब्रिघम के अनुसार, “लाभांश नीति अर्जनों का अंशधारियों को भुगतान एवं प्रतिधारित अर्जनों में विभाजन निश्चित करती है।”

लाभांश नीति को प्रभावित (निर्धारित) करने वाले तत्व-1. कम्पनी में लाभों की स्थिति, 2. कम्पनी की भावी वित्तीय आवश्यकताएँ, 3. कोषों की तरलता, 4. व्यवसाय की प्रकृति, 5. कम्पनी की आयु, 6. अंशधारियों की प्रत्याशा, 7. पुरानी लाभांश दरें, 8. व्यापार चक्रों की स्थिति,9. वैधानिक प्रतिबन्ध, 10. सरकारी नीतियाँ, i1. लोक मत एवं 12. निगम कर नीति।

एक सुदृढ़ लाभांश नीति के आवश्यक तत्व-1. स्थिरता/स्थायित्व,2. लाभांश दरों में क्रमशः वृद्धि, 3. प्रारम्भ में कम लाभांश, 4. लाभांश का नकद में भुगतान, 5. अंशधारियों में उत्साह वृद्धि के लिए नियमित लाभांश के साथ अन्तरिम लाभांश भी दिया जाना चाहिए, 6. लाभांश का भुगतान केवल अर्जित लाभ में से ही करना चाहिए एवं गत वर्षों की हानियों को पूरा करने के बाद ही लाभांश घोषित करना चाहिए।

लाभांश नीति के प्रकार (Types of Dividend Policy)

1. कठोर या अनुदार लाभांश नीति (Conservative or Strict Dividend Policy)-जब कम्पनी के संचालक अंशधारियों को लाभांश वितरित करना पसन्द नहीं करते हैं और लाभांश की दर बहुत कम होती है तो ऐसी लाभांश नीति कठोर नीति कहलाती है । इस नीति में प्रबंधक कम लाभांश देकर कम्पनी की दीर्घकालीन वित्तीय स्थिति को मजबूत एवं सुदृढ़ रखना चाहते हैं । इस नीति में बहुत अधिक लाभ होने पर ही कुछ लाभांश दिया जाता है। इस नीति में लाभांश भुगतान अनुपात (Payout Ratio) बहुत कम या कभी-कभी शून्य भी होता है। यह नीति अपनाते समय यह ध्यान रखा जाना चाहिए कि यह नीति समता अंशधारियों की धैर्य सीमा को पार न कर जाए।

2. उदार लाभांश नीति (Liberal Dividend Policy) इस नीति में कम्पनी, अंशधारियों के दीर्घकालीन हितों की अपेक्षा अल्पकालीन हितों को अधिक महत्व देती है। वस्तुतः इस नीति के अन्तर्गत संचालकगण लाभांश वितरण के सम्बन्ध में अत्यधिक उदार होते हैं। कम्पनी लाभों का अधिकांश भाग अंशधारियों में वितरित कर देती है एवं अपने पास प्रतिधारित आय के रूप में लाभों का केवल वह न्यूनतम भाग ही रखती है, जिसे रखना वह अत्यावश्यक समझती है । इस प्रकार इस नीति में भुगतान अनुपात (Payout Ratio) काफी ऊँचा होता है।

3. सुदृढ़ अथवा स्थिर लाभांश नीति (Sound or Stable Dividend Policy) लाभांश भुगतान की यह नीति दीर्घकालीन होती है तथा इस नीति के अन्तर्गत संचालकों द्वारा यह प्रयत्न किया जाता है कि समता अंशधारियों को दिये जाने वाले लाभांश की दर में यथा सम्भव बहुत अधिक परिवर्तन न हों। सुस्थिर लाभांश नीति को अपनाने से मुख्यतः निम्नलिखित लाभ प्राप्त होते हैं-1. अंशधारियों के मन में विश्वास उत्पन्न होना, 2. अंशधारियों में सन्तोष,3. अंशों के बाजार मूल्यों में अपेक्षाकृत स्थिरता, 4. संस्थागत विनियोक्ताओं को प्रोत्साहन,5. साख में वृद्धि ।

लाभांश नीति एवं फर्म/अंशों के मूल्य में सम्बन्ध

(Relationship Between Dividend Policy and Value of the Firm/Shares)

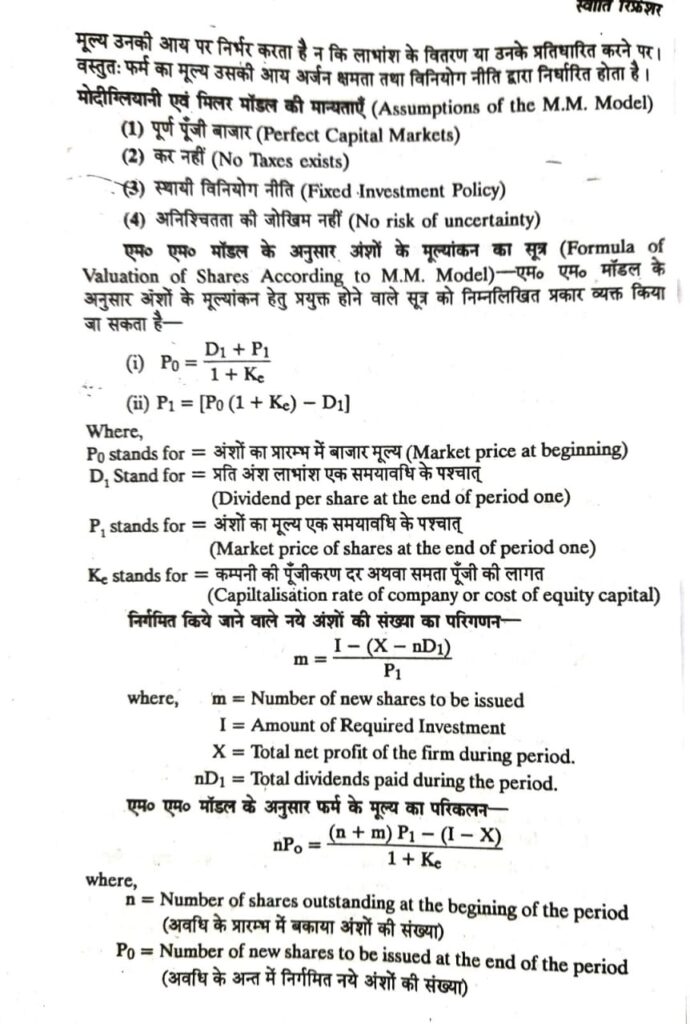

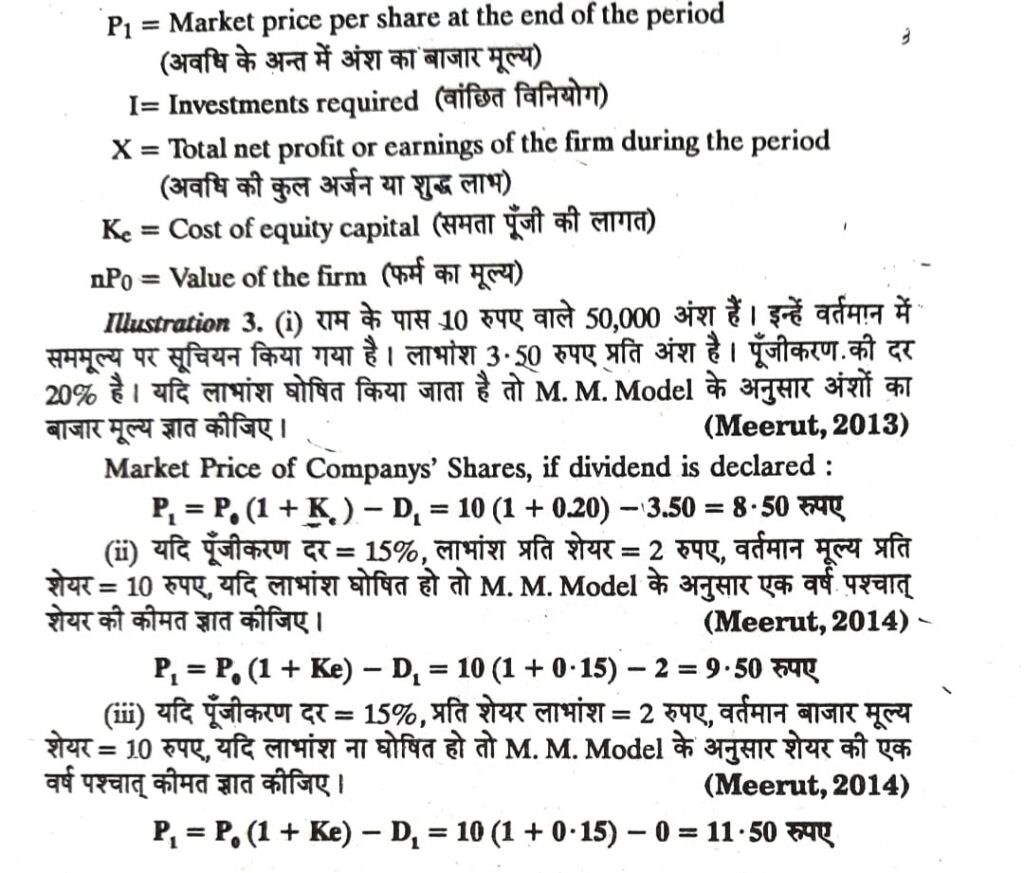

एक विचारधारा के अनुसार लाभांश निर्णय अंशधारियों की सम्पदा तथा फर्म के मूल्य को अधिकतम करने में बहुत महत्त्वपूर्ण हैं, जबकि दूसरी विचारधारा के अनुसार लाभांश सम्बन्धी निर्णयों की अंशधारियों की सम्पदा तथा फर्म के मूल्य को अधिकतम करने में कोई भूमिका नहीं होती है। इन विचारधाराओं को सुविधा की दृष्टि से निम्नलिखित दो वर्गों में विभाजित किया जा सकता है-

(1) लाभांश की प्रासंगिक विचारधारा (Relevance Concept of Dividend) तथा

(2) लाभांश की अप्रासंगिक विचारधारा (Irrelevance Concept of Dividend) ।

1. लाभांश की प्रासंगिक विचारधारा (Relevance Concept of Dividend)इस विचारधारा के समर्थकों में गोर्डन,लिंटर, वाल्टर तथा रिचर्डसन आदि वित्तीय शास्त्रियों कोशामिल किया जाता है। इन विद्वानों के अनुसार लाभांश नीति का फर्म के मूल्य को अधिकतम करने में महत्त्वपूर्ण स्थान है अर्थात् फर्म के लाभांश के रूप में वितरित की जाने वाली राशि एवं प्रतिधारित अर्जनों की मात्रा के अनुपात में परिवर्तन से अंशों के बाजार मूल्य में परिवर्तन हो जाता है। दूसरे शब्दों में, फर्म की उदार अथवा कठोर लाभांश नीति का फर्म के मूल्य (अंशों के बाजार मूल्य) के साथ बड़ा ही घनिष्ठ सम्बन्ध है।

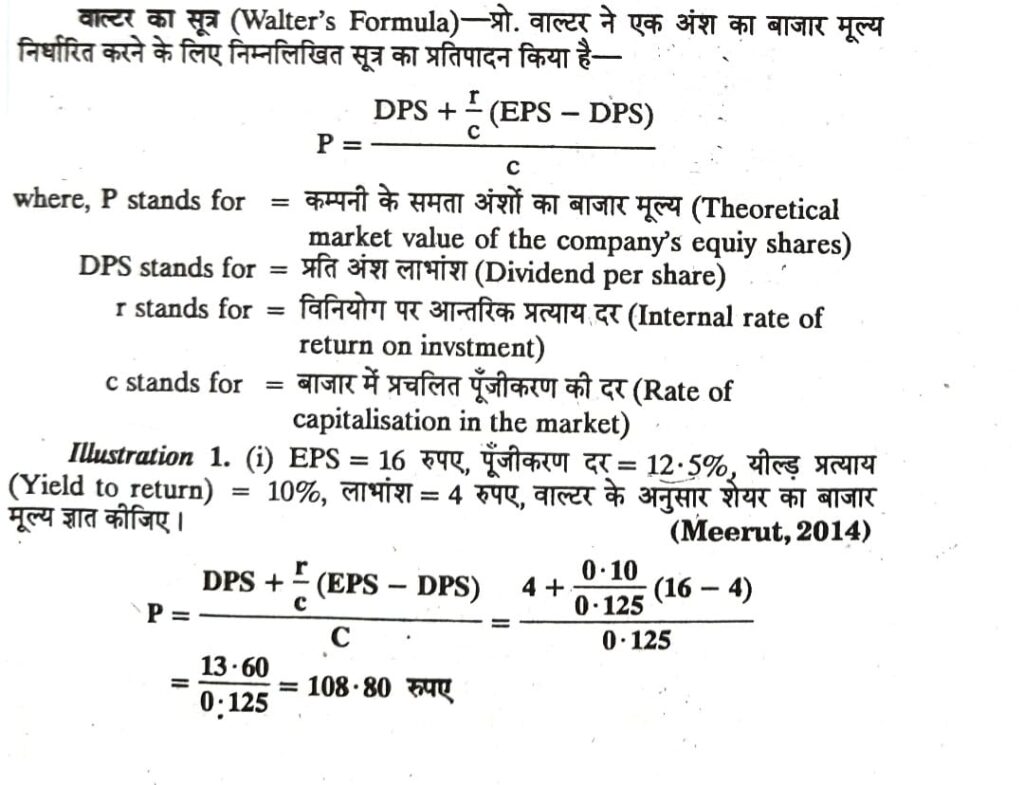

(A) लाभांश नीति का वाल्टर प्रतिमान (Walter’s Model of Dividend Policy)-प्रो. वाल्टर ने लाभांश नीति के निर्धारण हेतु सन् 1963 में एक प्रतिमान (Model) प्रस्तुत किया जिसके अनुसार कम्पनी की लाभांश नीति हमेशा उनके अंशों के बाजार मूल्य अर्थात् अंशधारियों की सम्पदा के मूल्य को प्रभावित करती है। उनके अनुसार किसी संस्था की लाभांश नीति उसके द्वारा अर्जित आन्तरिक प्रत्याय दर (Internal Rate of Return or T’) तथा पूँजी की लागत (Cost of Capital or ‘C’) के सम्बन्ध पर आधारित होती है । Bcom 3rd Year Dividend Policy notes

संक्षेप में, एक फर्म निम्नानुसार लाभांश नीति को अपनाकर अपने अंशों के बाजार मूल्य एवं फर्म के मूल्य को अधिकतम कर सकती है-

(i) यदि r > c हो तो लाभांश भुगतान अनुपात शून्य होना चाहिए अर्थात् शत-प्रतिशत अर्जनों का प्रतिधारण करना चाहिए।

(ii) यदि r< c हो तो लाभांश भुगतान अनुपात 100% होना चाहिए अर्थात् फर्म को अर्जनों का कोई भी भाग फर्म में नहीं रोना चाहिए।

(iii) यदि r= c तो फर्म किसी भी लाभांश नीति को अपना सकती है।

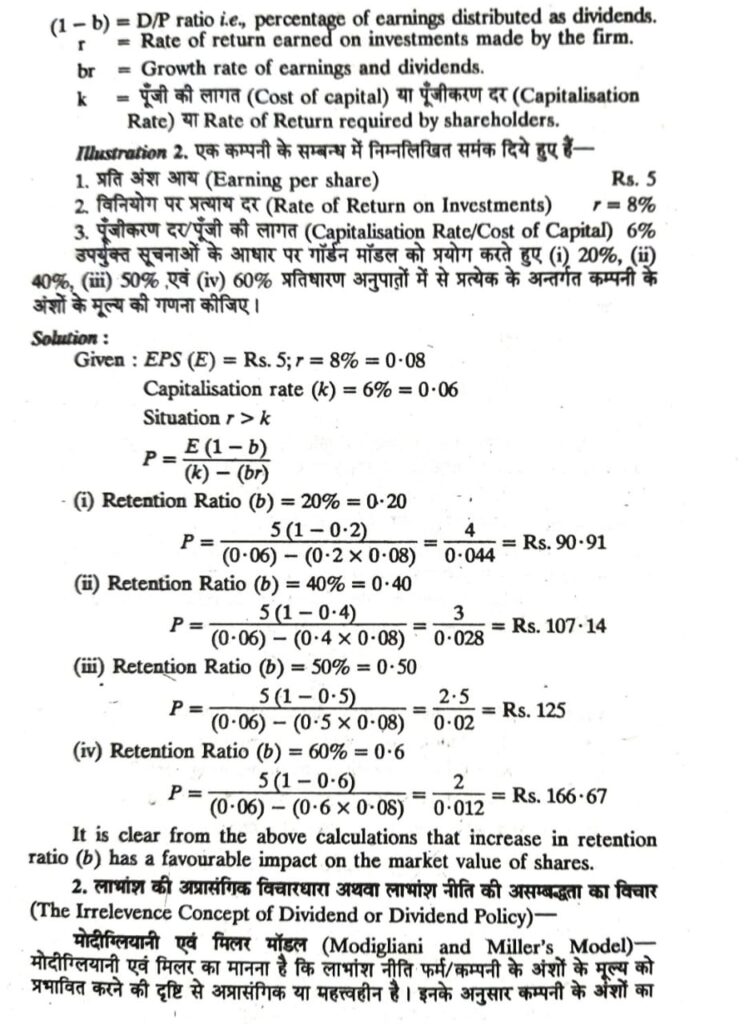

(B) गॉर्डन मॉडल (Gordon’s Model)- गॉर्डन मॉडल भी काफी सीमा तक वाल्टर मॉडल जैसा ही है। गॉर्डन के अनुसार कम्पनी की लाभांश नीति का कम्पनी के अंशों के बाजार मूल्यों पर सीधा प्रभाव पड़ता है। उनकी मान्यता है कि भविष्य में मिलने वाले सम्भावित लाभांश (Expected Dividend) भी कम्पनी के अंशों के बाजार मूल्य के निर्धारण में महत्वपूर्ण योगदान करते हैं।

संक्षेप में, गॉर्डन मॉडल के आधार पर अनुकूलतम लाभांश नीति का निम्नानुसार चयन किया जाता है

(i) यदि कम्पनी की आन्तरिक प्रत्याय दर, बाजार में उपलब्ध पूँजीकरण की दर से अधिक हो तो ऐसी कम्पनियाँ कम लाभांश या शून्य लाभांश वितरित करके भी अपने अंशों के बाजार मूल्य को अधिकतम करने में सफल हो जाती हैं। Bcom 3rd Year Dividend Policy notes

(ii) यदि कम्पनी की आन्तरिक प्रत्याय दर, बाजार में उपलब्ध पूँजीकरण की दर से कम हो तो ऐसी कम्पनियों को अपने सम्पूर्ण लाभों को अंशधारियों में नकद वितरित कर देना चाहिए।

(iii) जब आन्तरिक प्रत्याय दर एवं प्रचलित पूँजीकरण की दर बराबर हो तो ऐसी कम्पनियाँ कोई भी लाभांश नीति अपना सकती हैं।

गॉर्डन मॉडल की मान्यताएँ-गॉर्डन मॉडल निम्नलिखित मान्यताओं पर आधारित है-

1. कम्पनी केवल समता पूँजी प्रयोग करती है।

2. आन्तरिक प्रत्याय दर (r) और पूँजी की लागत (k) निश्चित व स्थिर होते हैं।

3. पूँजी की लागत (k), विकास दर (br) से अधिक होती है

4. नवीन. वित्त पूर्ति के लिए बाह्य साधन उपलब्ध नहीं है। अत: कम्पनी प्रतिधारित लाभों के द्वारा ही अपने साधनों को जुटाती है।

5. निगम कर को ध्यान में नहीं रखा जाता है।

गॉर्डन का सूत्र (Gordon’s Formula)-गॉर्डन का सूत्र निम्नलिखित प्रकार है-

P= E(1 – b) /(k – br)

where,

P stands for value of equity shares at the beginning of year.

(वर्ष के प्रारम्भ में समता अंशों का मूल्य)

E stands for = (Earning per share)

b stands for Retention Ratio or Percentage of Earnings Retained. (प्रतिधारण अनुपात अथवा प्रतिधारित आय का प्रतिशत)

Bcom 3rd Year Dividend Policy notes

Related post

- Financial management – An Introduction

- Financial Planning

- Capitalization

- Capital Structure

- Theories of Capital structure

- Leverage