Management of Working Capital

कार्यशील पूँजी का प्रबन्ध

प्रत्येक व्यवसाय के सफल संचालन हेतु दो प्रकार की पूँजी की आवश्यकता होती है-स्थायी पूँजी एवं कार्यशील पूँजी । व्यवसाय की स्थायी वित्तीय आवश्यकताओं की पूर्ति के लिए जैसे-भूमि, भवन, संयन्त्र, आदि पर विनियोजित की जाने वाली पूँजी को स्थायी पूँजी तथा कच्चे माल के क्रय, कर्मचारियों के वेतन, मजदूरी, दैनिक व्यय, आदि व्यवसाय की सामयिक आवश्यकताओं की पूर्ति के लिए विनियोजित की जाने वाली पूँजी को अस्थायी/कार्यशील पूँजी कहते हैं। संक्षेप में, कार्यशील पूँजी की आवश्यकता निम्नलिखित कार्यों के लिए पड़ती है

1. कच्चा माल खरीदने के लिए अथवा माल की खरीद हेतु वित्त प्रदान करने के लिए;

2. कच्चे माल को निर्मित माल में परिवर्तित करने तक की सम्पूर्ण निर्माणी प्रक्रियाओं के लिए वित्त प्रदान करने हेतु;

3. कार्यालय व्ययों की दैनिक आपूर्ति के लिए;

4. विक्रय व्यवस्था एवं माल के उधार विक्रय हेतु वित्त प्रदान करने के लिए।

कार्यशील पूँजी की अवधारणा

Concept of Working Capital

कार्यशील पूंजी की प्रमुख अवधारणाएं निम्नांकित प्रकार हैं-

1. पुरिमाणात्मक अवधारणा (Quantitative Concept)-इसे प्रायः सकल कार्यशील पूँजी अवधारणा’ (Gross Working Capital Concept) के नाम से जाना जाता है। इस विचारधारा के प्रमुख समर्थक मीड (Meed), मैलोट (Mallot), फील्ड (Field), बेकर (Baker) तथा बोनविले (Bonneville), मिल (Mill), आदि हैं। इस अवधारणा के अनुसार सम्पूर्ण चालू सम्पत्तियों का योग ही कार्यशील पूंजी का प्रतिनिधित्व करता है।

मीड मैलोट तथा फील्ड के अनुसार “कार्यशील पूँजी से तात्पर्य चालू सम्पत्तियों के योग से है।”

2. गुणात्मक अवधारणा (Qualitative Concept)-इसे प्रायः ‘शुद्ध कार्यशील पूँजी अवधारणा (Net Working Capital Concept) कहा जाता है। इस विचारधारा के समर्थकों में मुख्यतः लिंकन (Lincon).सेयर्स (Sayors), स्टेवेन्स (Stavens), आदि को शामिल किया जाता है। इस अवधारणा के अनुसार चालू सम्पत्तियों का चालू दायित्वों पर आधिक्य ही कार्यशील पूँजी कहलाता है । संक्षेप में,

शुद्ध कार्यशील पूँजी = चालू सम्पत्तियाँ – चालू दायित्व

कार्यशील पूँजी के संघटक

Components of Working Capital

कार्यशील पूँजी के निम्नलिखित दो संघटक हैं-

1. चालू सम्पत्तियाँ (Current Assets) चालू सम्पत्तियों का अभिप्राय ऐसी सम्पत्तियों से हैं जो अल्प अवधि के अन्तर्गत अधिकतम एक वर्ष के भीतर रोकड़ में परिवर्तित हो जाती है । चालू सम्पत्तियों में मुख्यतः निम्नलिखित सम्पत्तियों को शामिल किया जाता हैहस्तस्थ रोकड़ (Cash in hand), बैंक में रोकड़ (Cash at Bank), देनदार (Debtors), पूर्वदत्त व्यय (Prepaid Expenses), अल्पकालीन निक्षेप (Short-term Deposits), प्राप्य बिल (Bills Receivable), पुस्तकीय ऋण (Book Debts), स्टॉक/स्कन्ध (Stock, Inventory or Merchandise), विक्रय योग्य प्रतिभूतियाँ (Marketable Securities). I

2. चालू दायित्व (Current Liabilities) चालू दायित्वों का आशय ऐसे दायित्वों से है जिनका भुगतान सामान्यतया 1 वर्ष के भीतर कर दिया जाता है। चालू दायित्वों में निम्नलिखित को शामिल किया जाता है

व्यापारिक लेनदार (Trade Creditors), बैंक अधिविकर्ष (Bank Overdraft), बिल (Bills Payable), कर के लिए प्रावधान या देय आय कर (Provision for Taxation or Income Tax Due), अदत्त व्यय (Outstanding Expenses), अल्पकालीन ऋण (Short-term Loans) आदि

Illustration 1.

(i), यदि नकद 50,000 रुपए; देनदार 2,50,000 रुपए; लेनदार 25,000 रुपए; देय लाभांश 75,000 रुपए तो कार्यशील पूँजी की राशि बताइए।

(ii) यदि अन्तिम स्टॉक 50,000 रुपए; नकद 2,50,000 रुपए: देयबिल 1,00,000 रुपए: लेनदार 1,00,000 रुपए तो कार्यशील पूंजी बताइए। (iii) यदि चालू सम्पत्तियां 50,000 रुपए तथा चालू दायित्व 20,000 रुपए, तो कार्यशील पूंजी बताइए।

(iv) कुल सम्पत्तियाँ 6,00,000 रुपए; कुल स्थायी सम्पत्तियाँ 3,50,000 रुपए; संचय आधिक्य 3,50,000 रुपए तो सकल कार्यशील पूँजी बताइए।

Solution :

(i) कार्यशील पूँजी = चालू सम्पत्तियाँ – चालू दायित्व

=(नकद + देनदार)- (लेनदार + देय लाभांश)

=(50,000 + 2,50,000) – (25,000 + 75,000)

=3,00,000 — 1,00,000 = 2,00,000 रुपए

(ii) कार्यशील पूँजी = चालू सम्पत्तियाँ – चालू दायित्व

=(अन्तिम स्टॉक + नकद)- (देय बिल + लेनदार)

=(50,000 + 2,50,000) – (1,00,000 + 1,00,000)

= 3,00,000 – 2,00,000 = 1,00,000 रुपए

(iii) कार्यशील पूँजी = चालू सम्पत्तियाँ – चालू दायित्व

=50,000 – 20,000 = 30,000 रुपए

(iv) सकल कार्यशील पूँजी = कुल चालू सम्पत्तियों की राशि

=कुल सम्पत्तियाँ – कुल स्थायी सम्पत्तियाँ

=6,00,000 -3,50,000 = 2,50,000 रुपए

कार्यशील पूँजी को निर्धारित करने वाले घटक-1. व्यवसाय की प्रकृति,2. व्यवसाय का आकार,3. उत्पादन प्रक्रिया की अवधि,4. परिचालन चक्र की अवधि,5. क्रय-विक्रय की श,6. चालु सम्पत्तियों की तरलता-(अ) रोकड़ स्थिति,(ब) देनदारों की स्थिति, (स) स्कन्ध स्थिति,7. बैंकिंग सम्बन्ध,8. व्यावसायिक चक्र, 9. लाभांश नीति, 10. व्यवसाय का विकास और विस्तार,11. मूल्य-स्तर परिवर्तन आदि ।

कार्यशील पूँजी के स्रोत

Sources of Working Capital

(1) दीर्घकालीन स्रोत (Long-term Sources)

(अ) स्वामीगत स्रोत (Owned Sources) -(i) अश निर्गमन, (ii) प्रतिधारित आय, (ii) संचित कोष, (iv) अप्रचलित स्थायी सम्पत्तियों की बिक्री एवं (v) चालू दायित्वों का पुस्तक मूल्य से कम पर भुगतान ।

(ब) ऋणगत स्रोत (Short-term Sources) (i) ऋणपत्र, (ii) दीर्घकालीन ऋण।

(II) अल्पकालीन स्रोत (Short-term Sources)

(अ) आन्तरिक स्रोत (Internal Sources)-(i) हास कोष, (ii) अदत्त भुगतान एवं (iii) करों के लिए प्रावधान ।

(ब) बाह्य स्रोत (External Sources)-(i) व्यापारिक साख (Trade Credit), (ii) बैंक वित्त, (iii) वित्त संस्थाओं से अल्पकालीन ऋणों की प्राप्ति, (iv) जन निक्षेप (Public Deposits), () ग्राहकों से अग्रिम आदि ।

कार्यशील पूँजी के प्रकार अथवा वर्गीकरण

Kinds or Classification of Working Capital

(अ) अवधारणा के आधार पर वर्गीकरण-(i) सकल कार्यशील पूँजी एवं (ii) शुद्ध कार्यशील पूँजी।

(ब) आवश्यकता के आधार पर वर्गीकरण (i) स्थायी अथवा नियमित कार्यशील पूँजी (Fixed or Regular Working Capital), (ii) परिवर्तनशील या मौसमी कार्यशील पूँजी (Variable or Seasonal Working Capital) |

पर्याप्त कार्यशील पूँजी के लाभ (Advantages of Adequate Working Capital)-1. विक्रेताओं/पूर्तिकर्ताओं को तत्काल भुगतान, 2. नकद छूट का लाभ, 3. व्यावसायिक साख एवं ऋण क्षमता में वृद्धि, 4. अनुकूल बाजार अवसरों का लाभ,5. बैंकों -से ऋण-प्राप्ति में सुविधा, 6. आकस्मिकताओं एवं विपरीत परिस्थितियों का सफलतापूर्वक सामना, 7. नियमित आधार पर कच्चे माल की प्राप्ति,8. स्थायी सम्पत्तियों की उत्पादकता में वृद्धि,9. पर्याप्त लाभांश वितरण ।

कार्यशील पूँजी के आधिक्य से हानियाँ-1. अनावश्यक सामग्री का संग्रह, 2. बैंक ऋण प्राप्त करने में कठिनाई, 3. लाभों पर विपरीत प्रभाव, 4. अंशधारियों में असन्तोष, 5. सट्टात्मक लाभ प्रवृत्ति,6. प्रबन्धकीय अकुशलता को जन्म,7. दोषपूर्ण साख नीति एवं देनदारों से वसूली में ढिलाई को प्रोत्साहन ।

कार्यशील पूँजी का परिचालन चक्र

Operating Cycle of Working Capital

प्रत्येक व्यावसायिक संस्था में प्रारम्भ में कार्यशील पूँजी नकद या रोकड़ के रूप में ही होती है । इस नकद राशि से कच्चा माल खरीदा जाता है। उत्पादन प्रक्रिया द्वारा कच्चे माल को निर्मित माल में परिवर्तित किया जाता है । इस निर्मित माल का जब उधार विक्रय किया जाता है तो यह देनदारों अथवा प्राप्य विपत्रों के रूप में परिवर्तित हो जाता है। कुछ समय उपरान्त देनदारों अथवा प्राप्य विपत्रों से राशि वसूल होने पर नकद धन प्राप्त हो जाता है जिससे पुनः कच्ची सामग्री का क्रय किया जाता है। इस प्रकार नकदी से कच्चा माल→ निर्मित माल → विक्रय , देनदार-प्राप्य विपत्र तथा पुनः नकदी में परिवर्तित होने वाली कार्यशील पूँजी के इस चक्र को ही कार्यशील पूंजी का परिचालन चक्र कहते हैं।

कार्यशील पूँजी का एक परिचालन चक्र कितनी अवधि में पूरा होगा, इसकी गणना परिचालन की विभिन्न अवस्थाओं अर्थात् सामग्री प्राप्ति से लेकर देनदारों से विक्रय राशि की वसूली की समाप्ति तक की अवधि में सामग्री पूर्तिकर्ताओं द्वारा स्वीकृत दिनों का समायोजन करके की जाती है। संक्षेप में, परिचालन चक्र की अवधि की गणना कच्ची सामग्री के भण्डार में रहने की अवधि, उत्पादन प्रक्रिया में लगने वाली अवधि, निर्मित माल के स्टॉक में रहने की अवधि तथा देनदारों से धन वसूली में लगने वाली अवधि के योग में से लेनदारों को भुगतान देने की अवधि को घटाकर की जाती है।

उदाहरणार्थ, यदि किसी व्यवसाय में कच्ची सामग्री की भण्डारण की अवधि 24 दिन, उत्पादन प्रक्रिया में लगने वाला समय 25 दिन, निर्मित माल के स्टॉक में रहने की अवधि 23 दिन तथा देनदारों से वसूली में लगने वाला समय 15 दिन तथा उधार क्रय किये गए माल का भुगतान लेनदारों को 14 दिन में करना हो तो कार्यशील पूंजी के परिचालन चक्र की अवधि 24 + 25 + 23 + 15=73 दिन होगी। दूसरे शब्दों में, वर्ष भर (365 दिनों में) कार्यशील पूंजी के 365 + 73 = 5 परिचालन चक्र पूर्ण होंगे। यदि व्यवसाय में पूरे वर्ष में 5 लाख रुपये के परिचालन व्यय का अनुमान हो तो 5,00,000 +5 1,00,000 रुपये की कार्यशील पूँजी से पूरे वर्ष की आवश्यकता पूरी की जा सकती है। परिचालन चक्र की अवधि जितनी कम होगी कुल परिचालन चक्र उतना ही तीव्र होगा।

कार्यशील पूँजी का विश्लेषण

Analysis of Working Capital

कार्यशील पूंजी के विश्लेषण से यह भी पता चल जाता है कि संस्था में कार्यशील पूँजी का प्रयोग प्रभावी ढंग से किया गया है या नहीं। कार्यशील पूंजी के विश्लेषण की प्रमुख विधियां निम्नांकित प्रकार हैं

1. कोष-प्रवाह विवरण (Funds-Flow Statement)

2. अनुपात विश्लेषण (Ratio Analysis)

3. कार्यशील पूँजी का बजट (Working Capital Budget) ।

कार्यशील पूँजी का अनुमान लगाने की विधियाँ

Methods of Estimating Working Capital

कार्यशील पूँजी का पूर्वानुमान लगाने की प्रमुख विधियाँ निम्नांकित प्रकार हैं-

1. रोकड़ पूर्वानुमान पद्धति (Cash Forecasting Method)- इस विधि के अन्तर्गत आगामी अवधि में सम्भावित रोकड़ प्राप्तियों तथा रोकड़ भुगतानों का अनुमान लगाया जाता है। अवधि के प्रारम्भ में उपलब्ध कार्यशील पूँजी में अनुमानित प्राप्य रोकड़ राशि को जोड़ दिया जाता है तथा उस योग में से अनुमानित रोकड़ भुगतानों को घटा दिया जाता है। शेष बची हुई राशि ही अवधि के अन्त में कार्यशील पूँजी की राशि को प्रदर्शित करती है। यह विधि एक तरह से रोकड़ बजट का ही रूप है।

2. लाभ-हानि समायोजन विधि (Adjusting Profit and Loss Method)– इस विधि के अन्तर्गत आगामी जिस अवधि की कार्यशील पूँजी का अनुमान लगाना हो, उस तिथि तक के सम्भावित लेन-देनों के आधार पर पहले तो लाभों का पूर्वानुमान कर लिया जाता है और इसके बाद लाभ की अनुमानित रकम को नकदी के आधार पर समायोजित किया जाता है। इसके लिए अनुमानित लाभों की रकम में गैर-रोकड़ी मदों (Non-Cash Items) जैसे, हास, सम्पत्तियों के विक्रय पर हानि तथा ख्याति एवं प्रारम्भिक व्ययों की अपलिखित रकम, आदि को जोड़ दिया जाता है क्योंकि इन मदों से कार्यशील पूंजी में कमी नहीं होती। इसके अतिरिक्त इसमें ऐसी मदों को भी जोड़ दिया जाता है जिनसे रोकड़ की प्राप्ति होती है तथा ऐसी मदों की राशि घटा दी जाती है जिनसे रोकड़ व्यवसाय से बाहर जाती है अर्थात् रोकड़ अन्तर्वाह जोड़े जाते हैं तथा रोकड़ बहिर्वाह घटा दिये जाते हैं । इस प्रकार प्राप्त राशि कार्यशील पूँजी में वृद्धि या कमी को दर्शाती है । वस्तुतः यह विधि रोकड़-प्रवाह विवरण का ही एक रूप ।

3. प्रक्षेपित आर्थिक चिट्ठा विधि (Projected Balance Sheet Method)- इस विधि के अन्तर्गत जिस तिथि को समाप्त होने वाली अवधि की कार्यशील पूंजी का अनुमान लगाना हो उस आगामी अवधि में होने वाले लेन-देनों को ध्यान में रखते हुए एक निश्चित तिथि को विभिन्न सम्पत्तियों (रोकड़ शेष को छोड़कर) और दायित्वों का पूर्वानुमान करके चिट्ठा बना लिया जाता है जिसे प्रक्षेपित आर्थिक चिट्ठा कहते हैं। इस प्रकार तैयार किये गए प्रक्षेपित चिट्टे में सम्पत्तियों एवं दायित्वों के योग का अन्तर उस अवधि में कार्यशील पूंजी की कमी या आधिक्य को प्रकट करता है। यदि दायित्व पक्ष का योग सम्पत्ति पक्ष के योग से अधिक है तो अन्तर की राशि को रोकड़ आधिक्य (Cash Surplus) कहा जायेगा। इसके विपरीत, यदि सम्पत्ति पक्ष का योग दायित्व पक्ष के योग से अधिक है तो यह कार्यशील पूंजी की कमी व्यक्त करता है जिसकी व्यवस्था प्रबन्धकों को बैंक अधिविकर्ष या अन्य साधनों से करनी होगी।

4. चालू सम्पत्तियों एवं चालू दायित्वों की पूर्वानुमान विधि (Forecasting of Current Assets and Current Liabilities Method)– कार्यशील पूंजी आवश्यक मात्रा का अनुमान लगाने की यह सर्वाधिक प्रचलित विधि है। इस पद्धति के अन्तर्गत उत्पादन प्रक्रिया, साख नीति एवं स्कन्ध नीति के विगत अनुभव के आधार पर विभित्र चालू सम्पत्तियों एवं चालू दायित्वों का अनुमान लगाया जाता है। यह अनुमान लगाने के लिए सर्वप्रथम प्रत्येक चालू सम्पत्ति एवं चालू दायित्व की आवश्यकता महीनों में निधारित की जाती है और फिर इस मासिक आवश्यकता में सम्बन्धित मद की मासिक राशि से गुणा करके उस मद की राशि का पूर्वानुमान लगा लिया जाता है। कार्यशील पूंजी की आवश्यकता के पूर्वानुमान के लिए पूर्वानुमानित चालू सम्पत्तियों के योग में से पूर्वानुमानित चालू दायित्वों की राशि को घटा दिया जाता है। यदि आवश्यक समझा जाता है तो इस राशि में आकस्मिकताओं के लिए कुछ प्रतिशत राशि और जोड़ दी जाती है। संक्षेप में, इस विधि से कार्यशील पूंजी का निर्धारण करने के लिए निम्नांकित मदों पर विचार करना होता है-

1. वर्ष में उत्पन्न की जाने वाली वस्तु की इकाइयों की कुल संख्या ।

2- प्रत्येक इकाई के लिए कच्चे माल, मजदूरी तथा उपरिव्ययों की लागत ।

3. कच्ची सामग्री के उत्पादन हेतु निर्गमन से पूर्व कितने समय तक भण्डार में रहने की सम्भावना है।

4. कितने समय तक माल उत्पादन प्रक्रिया में रहेगा; इस अवधि की गणना करनी होगी।

5. ग्राहकों को विक्रय की प्रतीक्षा में तैयार माल कितने समय तक गोदाम में रहेगा।

6. देनदारों को कितने समय के लिए उधार माल बेचा जायेगा।

7. लेनदारों से कितने समय के लिए उधार माल खरीदने की सुविधा प्राप्त होगी।

8. मजदूरी एवं उपरिव्ययों के भुगतान में समय-विलम्ब (Time-lag) के बारे में सूचना प्राप्त करना।

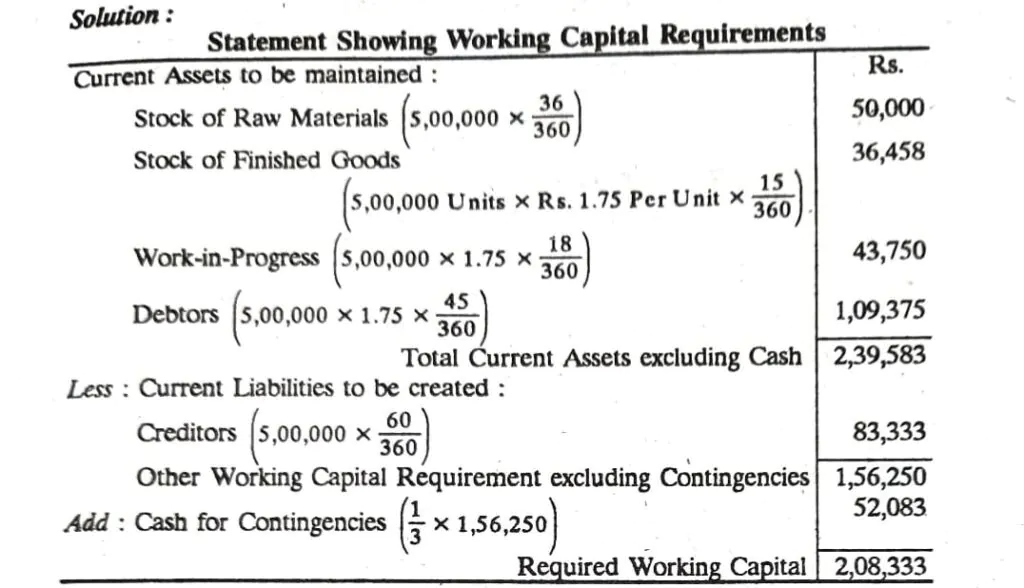

Illustration 2. निम्नलिखित सूचनाओं से सॉलवेन्ट लि. द्वारा अपेक्षित कार्यशील पूंजी की औसत राशि दिखाते हुए एक विवरण तैयार कीजिए। वर्ष में 360 दिन लीजिए। बार्षिक बिक्री 2 रु. प्रति इकाई पर 5,00,000 इकाइयाँ अनुमानित हैं। उत्पादन की मात्रा और बिक्री एकसमान है और वर्ष भर एकसमान रूप से होगी। उत्पादन लागत इस प्रकार है-

सामग्री -1 रु. प्रति इकाई

श्रम -0.40 रु. प्रति इकाई

उपरिव्यय -0.35 रु. प्रति इकाई

ग्राहकों को 45 दिन का उधार दिया जाता है तथा माल पूर्तिकर्ताओं से 60 दिन का उधार लिया जाता है-36 दिन की कच्ची सामग्री की पूर्ति तथा 15 दिन के तैयार माल की पूर्ति रखी जाती है। उत्पादन-चक्र 18 दिन है तथा सभी सामग्री प्रत्येक उत्पादन-चक्र के प्रारम्भ में निर्गमित की जाती है। अन्य कार्यशील पूँजी की आवश्यकता के औसत के एक-तिहाई के बराबर रोकड़ शेष आकस्मिकताओं के लिए रखा जाता है।

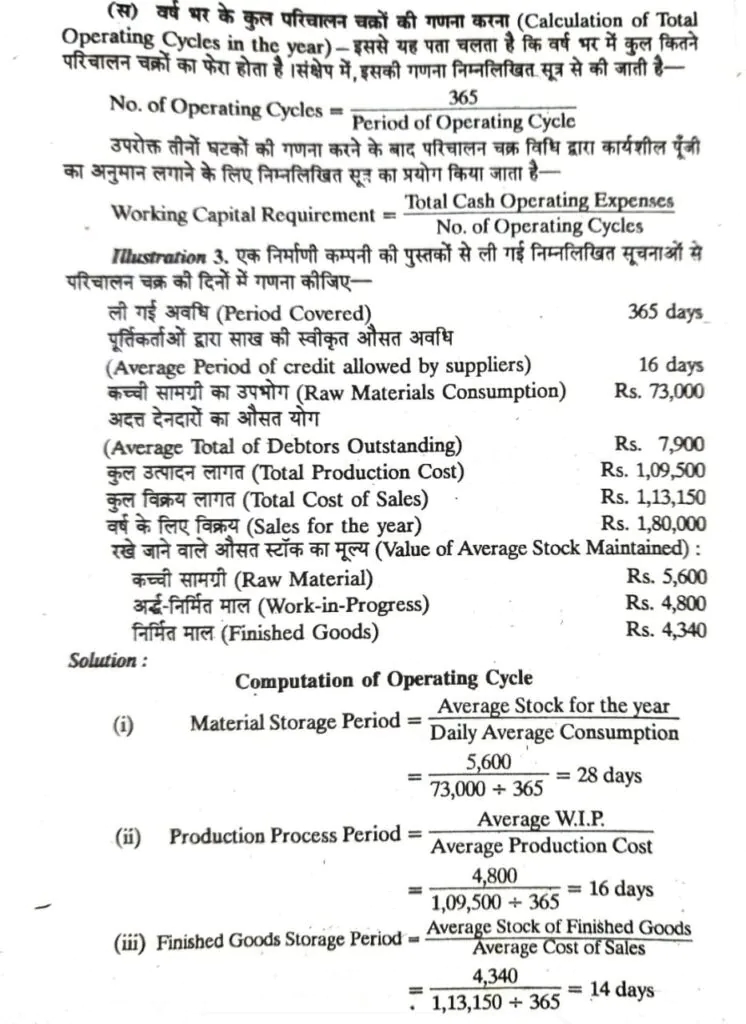

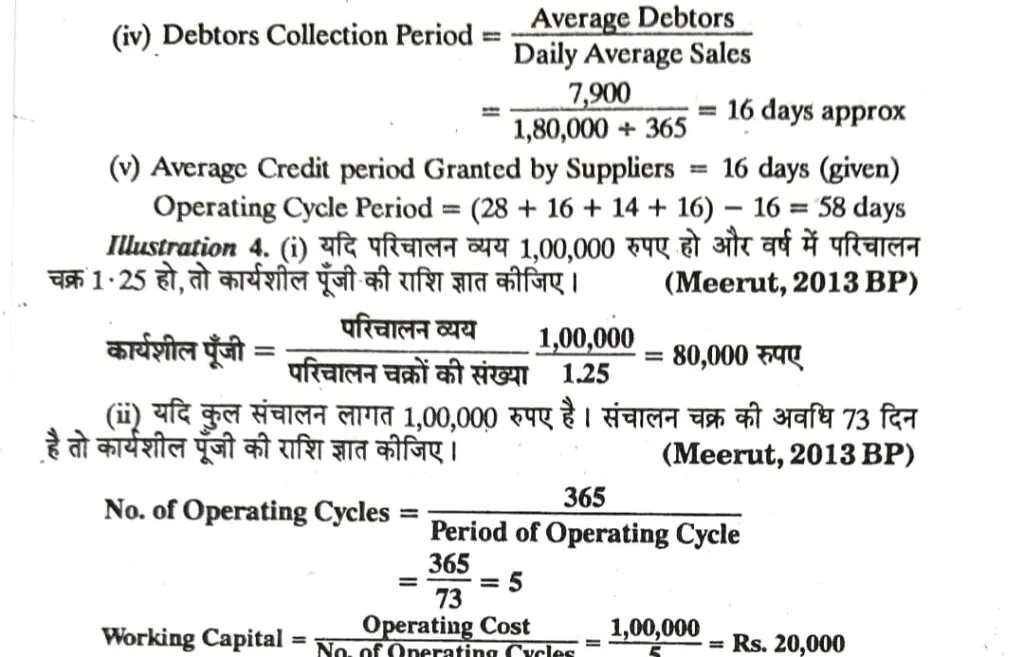

5. परिचालन चक्र विधि (Operating Cycle Method)- कार्यशील पूँजी का अनुमान लगाने हेतु भारत में अधिकतर चालू सम्पत्तियों एवं दायित्वों के पूर्वानुमान की परम्परागत विधि को ही अपनाया जाता है, परन्तु अब परिचालन चक्र विधि के पक्ष में परिवर्तन आ रहा है। बैंक अपने ग्राहकों को साख सुविधाएं प्रदान करने के लिए अब इसी विधि का अनुसरण करते हैं। वस्तुतः किसी भी संस्था की रोकड़ कार्यशील पूँजी का अनुमान लगाने के लिए यह सर्वोत्तम तकनीक है । इस विधि के अनुसार कार्यशील पूँजी की गणना, किसी अवधि के कुल परिचालन व्ययों में सम्बन्धित अवधि के परिचालन चक्रों की संख्या का भाग देकर की जाती है। अतः कार्यशील पूँजी की धनराशि का अनुमान लगाने के लिए कुल परिचालन व्यय, परिचालन चक्र अवधि तथा परिचालन चक्रों की संख्या की जानकारी होना आवश्यक है। इनकी संक्षिप्त विवेचना निम्न प्रकार है-

(अ) परिचालन व्यय (Operating Expenses)-किसी अवधि विशेष के कुल परिचालन व्ययों में अवधि विशेष में क्रय की गई सामग्री का मूल्य,शक्ति व ईंधन,प्रत्यक्ष श्रम तथा अन्य प्रत्यक्ष व्ययों के अतिरिक्त प्रशासनिक एवं विक्रय तथा वितरण व्ययों को भी शामिल किया जाता है जिनके अनुमान लागत लेखों से प्राप्त किये जा सकते हैं। इन व्ययों की गणना में ह्रास तथा अमूर्त सम्पत्तियों (Intangible assets) के अपलेखन को शामिल नहीं किया जाता है क्योंकि यह गैर-रोकड़ व्यय हैं इनसे कार्यशील पूँजी प्रभावित नहीं होती है। इसी प्रकार कर एवं लाभांश, आदि को लाभों का नियोजन मानकर छोड़ दिया जाता है। पूँजीगत व्ययों को भी इनमें सम्मिलित नहीं किया जाता है।

(ब) परिचालन चक्र की अवधि की गणना करना (Calculating Operating Cycle Period)-परिचालन चक्र की अवधि की गणना कच्ची सामग्री के भण्डार में रहने की अवधि, उत्पादन प्रक्रिया में लगने वाली अवधि, निर्मित माल के स्टॉक में रहने की अवधि तथा देनदारों से धन वसूली में लगने वाली अवधि के योग में से लेनदारों को भुगतान देने की अवधि को घटाकर की जाती है।

bcom 3rd year Management of Working Capital notes

Related post

- Financial management – An Introduction

- Financial Planning

- Capitalization

- Capital Structure

- Theories of Capital structure

- Leverage

- Dividend Policy